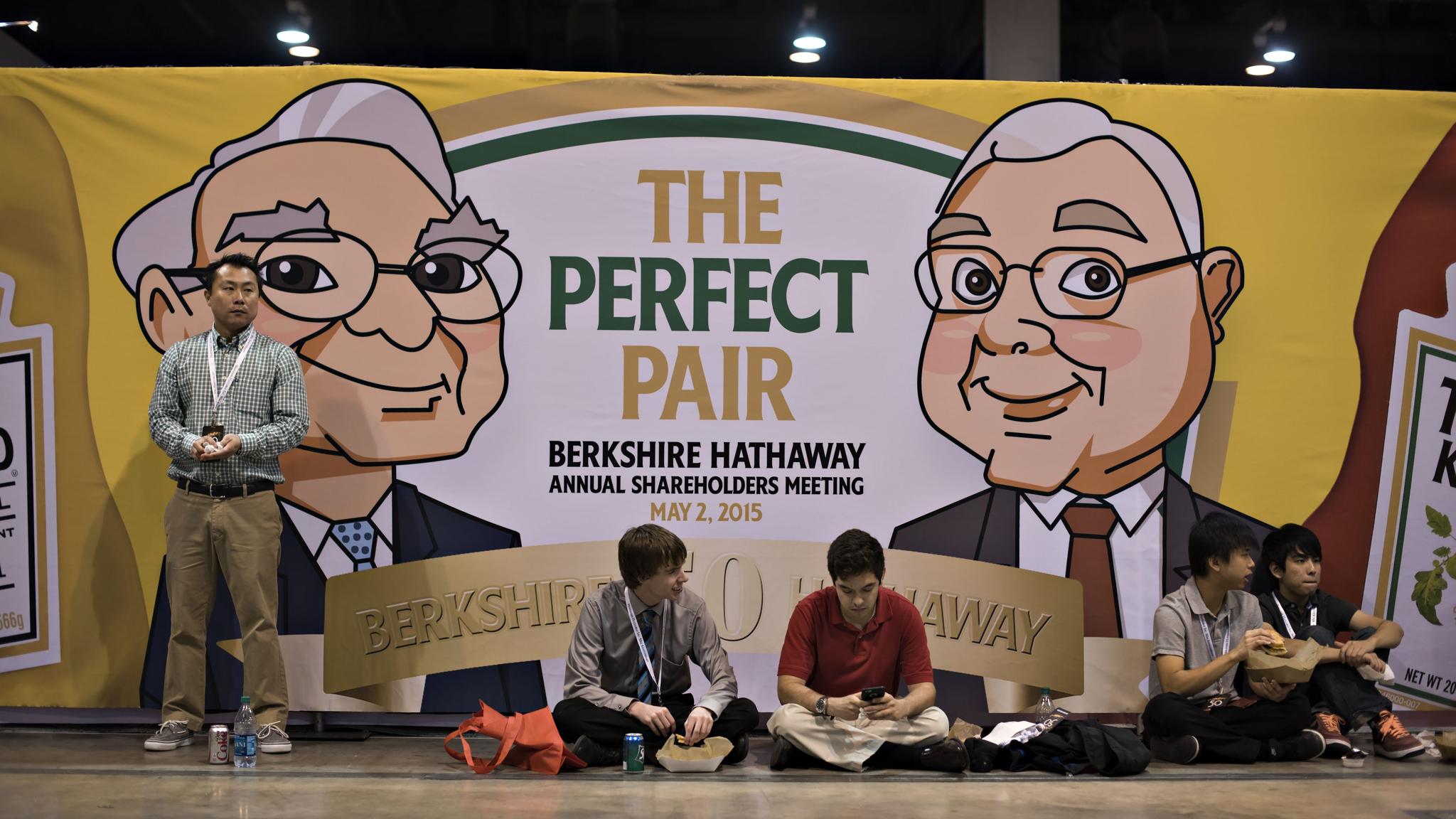

Το μεγαλύτερο πρόβλημα του Warren Buffett είναι γνωστό στους επενδυτές και στην αγορά. Ο δισεκατομμυριούχος ιδρυτής και διευθύνων σύμβουλος της Berkshire Hathaway έχει πάρα πολλά μετρητά και δεν έχει αρκετές εύλογες ευκαιρίες σε επιχειρήσεις για να πραγματοποιήσει σημαντικές εξαγορές. Το 2013, ο Buffett βρήκε έναν στόχο που είχε φυλάξει από τη δεκαετία του ’80, και που ταίριαζε με το “καλούπι” των εταιρειών που η Berkshire φιλοδοξούσε να πάρει κάτω από την ομπρέλα της – μια πλούσια σε μετρητά, ισχυρή παγκόσμια καταναλωτική μάρκα: την Kraft Heinz.

Αλλά ο Buffett δεν μπορούσε να αγοράσει την εταιρεία εντελώς, επειδή τη συμφωνία του την έφερε μια άλλη εταιρεία. Δεν συνέχισε να αγοράζει μετοχές στην ανοικτή αγορά, όπως κάνει με πολλές μετοχές που του αρέσουν. Αντ ‘αυτού, ο Buffett συνεργάστηκε με το βραζιλιάνο γίγαντα ιδιωτικών μετοχών, 3G Capital, για να αποκτήσει την Kraft Heinz. Ήταν μια νέα διαδρομή για την Berkshire Hathaway στην διαπραγμάτευση, και αμέσως οδήγησε σε ερωτήσεις για έναν επενδυτή ο οποίος από καιρό είχε επικρίνει τον ρόλο του ιδιωτικού μετοχικού κεφαλαίου στην αγορά. Μετά την κατάρρευση των μετοχών της Kraft Heinz που κόστισε στον Buffett μια απώλεια πάνω από 4 δισεκατομμύρια δολάρια στις μετοχές της Kraft Heinz την περασμένη Παρασκευή, ο Buffett μάλλον θα αντιμετωπίσει πολλά ακόμα ερωτήματα σχετικά με το εάν η Berkshire θα πρέπει ποτέ να επαναλάβει την προσέγγιση της 3G.

Οι επικρίσεις ήταν προφανείς: η 3G Capital είναι γνωστή για την αδίστακτη περικοπή δαπανών και όχι για το είδος της μακροπρόθεσμης “παντοτινής” επένδυσης που προτιμά ο Buffett. Αλλά ο Buffett επέμεινε ότι, αυτή τη φορά, τα πράγματα ήταν διαφορετικά. Ο Buffett είπε ότι η συμφωνία, σε αντίθεση με πολλές συμφωνίες, αντιπροσώπευε τις επενδύσεις των αγοραστών μακροπρόθεσμα. «Αυτό είναι το είδος της συμφωνίας και του εταίρου που θέλω», είπε στον CNBC την εποχή εκείνη. Αποκάλεσε την Kraft Heinz “το μωρό της 3G”.

Υπήρχαν σκεπτικιστές στην αγορά όταν ανακοινώθηκε η συμφωνία. Ο Robert Dickerson, εκείνη την εποχή αναλυτής τροφίμων στην Consumer Edge Research και τώρα στην Deutsche Bank, ρώτησε: “Αν ήταν καλά τοποθετημένοι, γιατί είναι οικονομικοί αγοραστές και όχι στρατηγικοί αγοραστές”.

Υπήρχαν προειδοποιητικά σημάδια ότι η τάση μεταξύ της τυπικής προσέγγισης του Buffett στις εξαγορές, μιας κεφαλαιουχικής ιδιοκτησίας που επενδύει δεν θα συνέβαινε στην περίπτωση που η 3G ήταν υπό έλεγχο. Ο Διευθύνων Σύμβουλος της Heinz, Bill Johnson, δήλωσε στη συνέντευξη Τύπου της συμφωνίας το 2013 ότι ήταν “πολύ νέος” για να αποσυρθεί. Σε λιγότερο από ένα χρόνο, αντικαταστάθηκε από έναν ανώτερο υπάλληλο της 3G, τον σημερινό διευθύνοντα σύμβουλο της Kraft Heinz, Bernardo Hees.

Σε συνέντευξή του για την ανάμειξη της φίρμας στο CNBC το 2013, ο Buffett επέμεινε: “Είναι μια εταιρική σχέση. Είναι μια μόνιμη συνεργασία. Δεν θα μεταφέρουμε από αυτήν το ενδιαφέρον μας, οπότε δεν έχει καμία σχέση με τους ανθρώπους των ιδιωτικών μετοχών που ουσιαστικά αγοράζουν και στη συνέχεια μεταπωλούν τις επιχειρήσεις. ”

Τον περασμένο Αύγουστο, η 3G Capital πούλησε το 7% της συμμετοχής της στην Kraft. Εκείνη την εποχή, ο ιδρυτής της 3G, Jorge Lemann, δήλωσε ότι το επιχειρηματικό μοντέλο της αγοράς ισχυρών εμπορικών σημάτων αντιμετωπίζει νέες δυσκολίες. Και ο Lemann χρησιμοποίησε τον αγαπημένο λόγο του Buffett για το σωστό χρόνο διατήρησης μιας μετοχής με έναν τρόπο που ήταν εντελώς καθόλου του τύπου του Buffett. “Αγοράσαμε εμπορικά σήματα που πιστεύαμε ότι θα μπορούσαν να διαρκέσουν για πάντα”, δήλωσε στο Milken Institute Global Conference. “Θα μπορούσαμε να επικεντρωθούμε στην αποτελεσματικότητα και ξαφνικά βρεθήκαμε να βαλλόμαστε. ”

Υπάρχει μια απλή εξήγηση για το τι πήγε στραβά, που δεν απαιτεί την αναζήτηση εντάσεων μεταξύ της φιλοσοφίας του Buffett και της 3G Capital: οι αγοραστές απλά πλήρωσαν υπερβολικό ποσό και υποτίμησαν την ταχεία μετατόπιση των προτιμήσεων των καταναλωτών.

Ο Buffett κάποτε βοήθησε να χρηματοδοτηθεί μια επιτυχημένη συμφωνία στον τομέα της βιομηχανίας τροφίμων, με δύο μάρκες που θαυμάζονταν για πολλά χρόνια, την Mars και την Wrigley, αλλά αυτό ήταν το 2008 και συγκέντρωσε δύο στρατηγικά ευθυγραμμισμένες εταιρείες τροφίμων αντί να φέρει μια ομάδα ιδιωτικών επενδυτών για να αναλάβει τη διοίκηση. Ο Buffett δήλωσε πιο πρόσφατα ότι η καταβολή ενός υψηλού κεφαλαίου για μια εταιρία συσκευασμένων τροφίμων είναι δύσκολη και είπε στην ετήσια επιστολή του το Σάββατο ότι σε όλη την αγορά, οι τιμές είναι “υψηλές”, καθιστώντας τις μεγάλες εξαγορές δύσκολες . Ο Buffett δήλωσε ότι αναμένει να αγοράσει περισσότερες συμμετοχές από ότι ολόκληρες τις εταιρείες το 2019.

Ορισμένοι στη Wall Street δηλώνουν ότι οι μεγαλύτερες μάρκες Kraft Heinz, έχουν υποφέρει, ως αποτέλεσμα της εστίασης της 3G στην μείωση του κόστους των επενδύσεων. Η ομάδα 3G της Kraft Heinz έχει επίσης λιγότερη εμπειρία στη βιομηχανία τροφίμων, ενώ οι αναλυτές και οι επενδυτές λένε ότι το μοντέλο της 3G εξαρτάται από τη συμφωνία. Αυτός ήταν ένας τόπος όπου θα προέκυπταν περισσότερες εντάσεις μεταξύ της 3G και του “τρόπου του Buffett”.

Η Kraft Heinz προσπάθησε να αποκτήσει την Unilever το 2017 για 143 δισεκατομμύρια δολάρια, μια πρόταση που η Unilever θεώρησε εχθρική, καθιστώντας το όχι το είδος της εξαγοράς που ο Buffett θα ήθελε να κάνει – ήταν πάντα αντίθετος στις εχθρικές εξαγορές. Ο Buffett δήλωσε στο CNBC εκείνη την περίοδο ότι η προσφορά για την Unilever δεν προοριζόταν ως «εχθρική προσφορά», αλλά «μπορεί και να έχει ερμηνευτεί έτσι».

Όταν ο Buffett αποφάσισε να εγκαταλείψει το διοικητικό συμβούλιο της Kraft Heinz πέρυσι – επειδή όπως είπε απαιτούσε ένα είδος υποχρέωσης που δεν του άρεσε πλέον και θα ήταν το τελευταίο συμβούλιο στο οποίο θα έμενε ενεργός – κάποιοι υπέθεσαν ότι έγινε για να επαλειφθεί το “εχθρικό” ζήτημα εξαγοράς για την 3G.

Ένα πράγμα δεν έχει αλλάξει: ο Buffett χρειάζεται περισσότερους τρόπους για να ξοδέψει τα μετρητά της Berkshire, και η άτυπη συμφωνία της 3G φαινόταν πως θα μπορούσε να χρησιμεύσει ως πρότυπο για το μέλλον, ενδεχομένως πέρα από τη θητεία του Buffett, για να διερευνήσει τις εξαγορές σε παγκόσμιο επίπεδο. Εκτός από τις συμφωνίες της οικονομικής κρίσης που βαρύνουν τις μοναδικές περιστάσεις, το να μην είσαι ούτε μοναδικός στρατηγικός αγοραστής ή παθητικός μέτοχος, δεν είναι ο τρόπος με τον οποίο ο Buffett έχει εργαστεί ιστορικά.

Σε μια σύντομη συνέντευξη στη στήλη Corner Office με τους New York Times τον περασμένο Μάιο, ο Hees, CEO της Kraft Heinz, δήλωσε ότι “νέα λάθη είναι ευπρόσδεκτα”.

ή αποκτήστε ετήσια συνδρομή εδώ.