Αυτή είναι η Apple Card, η πιστωτική κάρτα της Apple κυκλοφορεί τόσο ως απλή πιστωτική κάρτα όσο και ως “εικονική” κάρτα μέσα στην Apple Pay, σε συνδυασμό με τις Goldman Sachs και Mastercard.

Ανακοινώθηκε στην εκδήλωση στο Cupertino και αναμένεται το φετινό καλοκαίρι, η Apple Card σηματοδοτεί μια στρατηγική αλλαγή για την εταιρεία τεχνολογίας: δεν θα πωλεί μόνο λαμπερά νέα gadgets, αλλά και δελεαστικές γραμμές πίστωσης.

Από την άποψη των χαρακτηριστικών της κάρτας Apple, μερικά είναι εξαιρετικά αόριστα όπως τα ετήσια τέλη ή οι καθυστερημένες χρεώσεις στις πληρωμές. Ομοίως, τα επιτόκια ανακοινώθηκε εάν θα αυξηθούν με τις χαμένες πληρωμές και η Apple και οι συνεργάτες της συμφώνησαν να μην πωλούν τα δεδομένα αγορών που θα προκύπτουν από τους πελάτες.

Άλλα είναι οκ, όπως το 2% επιστροφή στις αγορές και 3% επιστροφή στις αγορές προϊόντων Apple. Τα επιτόκια κυμαίνονται από 13,24% έως 24,24%. Αλλά αυτή είναι η Apple. Δεν σας υπόσχεται απλώς κάποια παλιά πιστωτική κάρτα. Υπόσχεται μια πιστωτική κάρτα “σχεδιασμένη για μια υγιέστερη οικονομική ζωή”, σύμφωνα με την Jennifer Bailey, VP της Apple Pay.

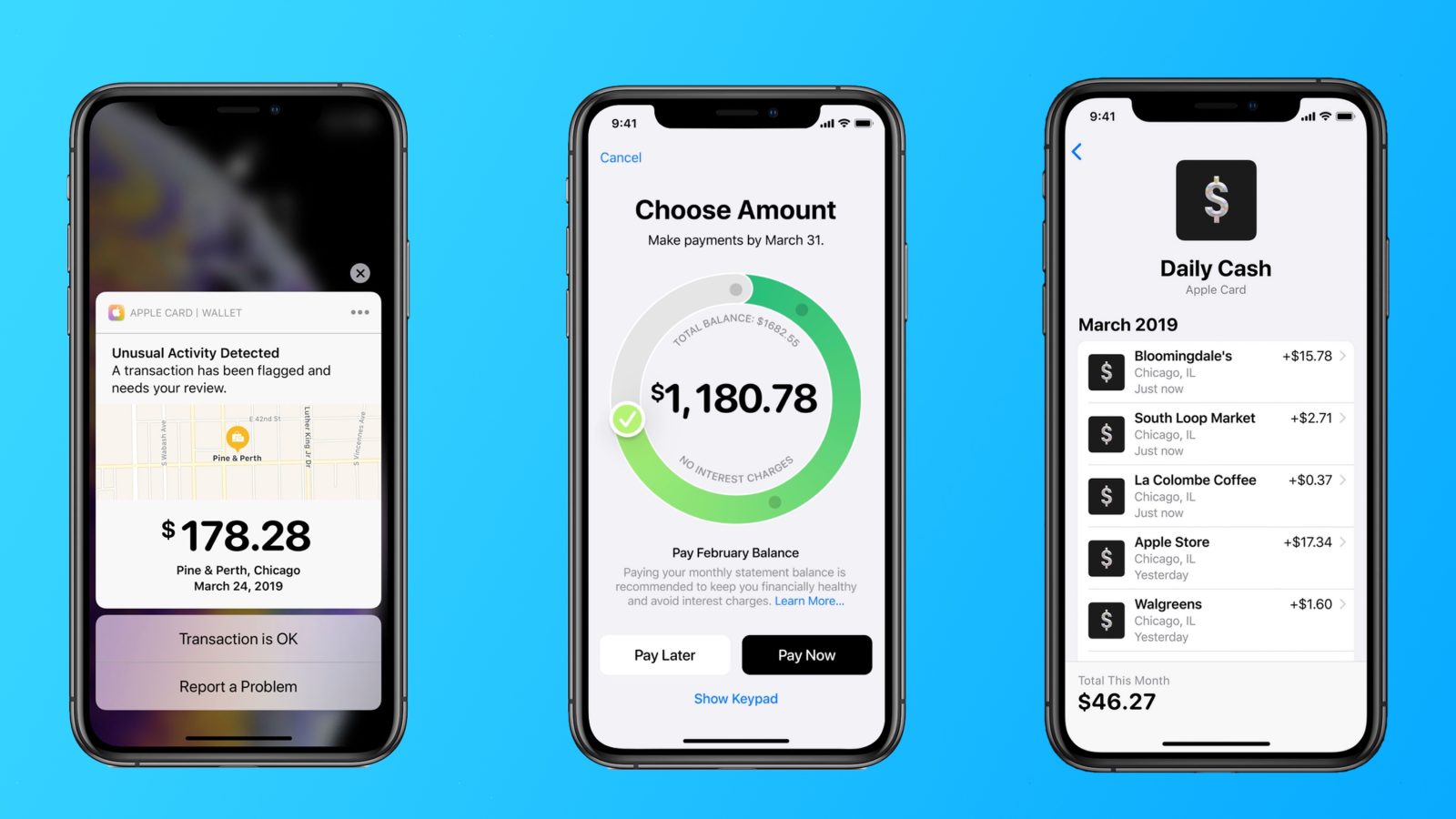

Ως εκ τούτου, η κάρτα προσφέρει όλα τα είδη εύχρηστων οπτικών μετρήσεων που έχουν σχεδιαστεί από την Apple για να σας βοηθήσουν να κρατήσετε σαφή εικόνα για τα έξοδά σας. Και αυτό είναι ένα κρίσιμο πρόβλημα το 2019. Βρισκόμαστε στην κορύφωση μιας ύφεσης. Όπως πολλοί από το 41,2% των Αμερικανών έχουν κατά μέσο όρο 5.700 δολάρια σε χρέη πιστωτικών καρτών και λιγότεροι από τους μισούς Αμερικανούς έχουν μετρητά για να καλύψουν έκτακτη ανάγκη ύψους έως 1.000 $.

Αλλά μπορεί το τμήμα UX και σχεδιασμού υπηρεσιών της Apple να αλλάξουν πραγματικά τον τρόπο που οι άνθρωποι χρησιμοποιούν τις πιστωτικές κάρτες τους; Για να απαντηθεί αυτή η ερώτηση, ερωτήθηκε ο David Gal, καθηγητής μάρκετινγκ στο Πανεπιστήμιο του Illinois στο Σικάγο και εμπειρογνώμονας οικονομικής συμπεριφοράς. Σύμφωνα με τον Gal, η κάρτα Apple έχει κάποιες θετικές και κάποιες κακές ιδέες. Αλλά τελικά, μάλλον δεν θα κάνει δραματική διαφορά στον τρόπο που ξοδεύει κανείς χρήματα. Γιατί και η Apple ίσως δεν μπορεί να φέρει την επανάσταση στο συγκεκριμένο είδος προϊόντος.

Όταν πρόκειται για χρήματα, η συμπεριφορά είναι δύσκολο να αλλάξει

Ένα σημαντικό χαρακτηριστικό της κάρτας Apple είναι ότι είναι εξαιρετικά διαφανής στον τρόπο με τον οποίο εμφανίζει και διαχειρίζεται δεδομένα δαπανών. Ένας αλγόριθμος τρέχει στο τηλέφωνο για να ταξινομήσετε τις δαπάνες σας σε σαφείς, χρωματικά κωδικοποιημένες κατηγορίες, κατακερματίζοντας τις δαπάνες σας σε μια όμορφη γραφική παράσταση. Οι μηνιαίες πληρωμές σας φαίνονται κάτι σαν ανεστραμμένους στόχους γυμναστικής στο Apple Watch. Μεταφέροντας τον αντίχειρά σας γύρω από αυτούς τους λαμπερούς κύκλους, μπορείτε να ρυθμίσετε την πλήρη μηνιαία πληρωμή σας σε μια μερική πληρωμή. Καθώς προχωράτε, ένας αριθμός εμφανίζεται μέσα στο δαχτυλίδι, δηλώνοντας σε δολάρια τι θα πληρώσετε σε τόκους ως αποτέλεσμα.

Αυτά τα εργαλεία είναι καθαρά, τακτοποιημένα και πρακτικά – τα είδη των αναλυτικών στοιχείων που θα μπορούσατε να τραβήξετε και να καταλάβετε μέσα σε λίγα δευτερόλεπτα. Ο Gal επισημαίνει, ωστόσο, ότι δεν είναι εντελώς καινούργιο. Οι τράπεζες και οι εταιρείες πιστωτικών καρτών έχουν δημιουργήσει παρόμοια γραφικά για μια δεκαετία. Ίσως όχι τόσο καθαρά όσο η Apple, αλλά συνέβη και δεν επηρέασε πραγματικά την κατώτατη γραμμή της καταναλωτικής πίστης. “Οι καταναλωτικές συνήθειες είναι πολύ βαθιά ριζωμένες”, λέει ο Gal. “Δεν νομίζω ότι υπάρχουν πολλά αποδεικτικά στοιχεία ότι η αλλαγή της διεπαφής θα έχει σαφή αντίκτυπο στους καταναλωτές για το κίνητρό τους να πληρώσουν το χρέος ».

Η κάρτα Apple θα μοιάζει με υπηρεσία συνδρομής για το χρέος;

Η Apple δεν έκανε μελέτες καταναλωτών κατά τον προσδιορισμό της συμπεριφοράς της Apple Card. Αντίθετα, οι αποφάσεις της βασίζονται στην κοινή λογική, η οποία μπορεί να μην έχει νόημα όταν ασχολείσαι με την ψυχολογία των χρηστών. Για παράδειγμα, η κάρτα Apple θα καταβάλλει στους χρήστες μια ανταμοιβή 2% σε όλες τις αγορές τους καθημερινά αντί να κάνει τους χρήστες να περιμένουν ένα μήνα για μεγαλύτερη ανταμοιβή ανάληψης μετρητών όπως πολλές πιστωτικές κάρτες. Στην ονομαστική αξία, αυτή είναι μια απόφαση υπέρ του καταναλωτή: δώστε σε κάποιον τα χρήματά του πίσω, γιατί είναι σωστό να γίνεται. Αλλά κοιτάξτε την επιστήμη ανταμοιβής, και θα δείτε ότι οι βραχυπρόθεσμες ανταμοιβές είναι ιδιαίτερα ενθαρρυντικές στην συμπεριφορά.

Υπάρχει αρκετός χώρος για την εξέλιξη της κάρτας Apple

Εάν η Apple θέλει να αντιμετωπίσει τους χρήστες της με ηθικό τρόπο και να προωθήσει υγιείς συνήθειες στις δαπάνες, υπάρχουν πολλοί σχεδιαστές της εταιρείας που θα μπορούσαν να το κάνουν με την Apple Card καθώς το προϊόν εξελίσσεται. Ο Gal επισημαίνει ότι η εξισορρόπηση των βραχυπρόθεσμων στόχων δαπανών με τη μακροπρόθεσμη διαφάνεια – που βοηθά τους καταναλωτές να κατανοήσουν τη διαδικασία καταβολής του χρέους – μπορεί πραγματικά να επηρεάσει τις καταναλωτικές δαπάνες προς το καλύτερο.

Η Apple δεν έχει κάνει ακόμα ένα τέτοιο χαρακτηριστικό στην Apple Card ή την Apple Pay, αλλά είναι εύκολο να φανταστεί κανείς την Apple να το κάνει στο μέλλον. Η εταιρεία θα μπορούσε εύκολα να εκμεταλλευτεί το γεγονός ότι το iPhone και το Apple Pay εξελίσσονται σε ένα εργαλείο δαπανών εξαιρετικής ευαισθησίας για το περιβάλλον όπως το Google Pay για τους χρήστες Android για να βοηθήσει τους χρήστες να αναπτύξουν πιο σωστές συμπεριφορές. Για να γίνει αυτό, η εταιρεία θα πρέπει να αντισταθεί στον πειρασμό και να γίνει η μόνη εταιρεία στον κλάδο των πιστώσεων που δεν κερδίζει απόλυτα από το χρέος των καταναλωτών. Και αυτή θα μπορούσε να είναι η μεγαλύτερη πρόκληση που αντιμετώπισε ποτέ η Apple.

Συνδεθείτε παρακάτω

ή αποκτήστε ετήσια συνδρομή εδώ.

ή αποκτήστε ετήσια συνδρομή εδώ.